カードローンを契約すると、かならず「利用限度額」が設定されます。

契約者は限度額の範囲内でしか借りられないわけですが、人によっては設定された限度額では足らなくなることもあるでしょう。

ただ、カードローンの限度額を上げてもらうには、増額審査に通過する必要があります。

この記事は、カードローンの利用限度額が決まる仕組みや、増額審査でチェックされるポイントなどを徹底的に解説します。

カードローンの増額審査条件

まず、カードローン増額手続き審査でチェックされるポイントから見ていきましょう。

詳しい審査基準は非公開ですが、おおよそのチェック項目を理解しておけば、増額審査の通過率を上げることも可能です。

カードローンの増額で見られるポイントは、「お金を貸す立場になって考える」とよくわかります。

自分がお金を貸すとして、いつもローンやカードの支払いを延滞しているような人に、お金を貸すことはないでしょう。

消費者金融や銀行も同じで、他社で延滞しているような人に増額融資をすることはありません。

延滞のほかにも、増額審査では以下の点がチェックされます。

- 総量規制の範囲内かどうか?

- 信用情報機関のデータにネガティブな情報が残されていないか?

- 増額後の完済時の年齢がカードローンの利用条件にマッチするか?

| プロミス | ||

|

金利 | 年4.5%~17.8% |

| 限度額 | 最大500万円 | |

| 審査時間 | 最短3分* | |

| 融資時間 | 最短3分* | |

*お申込み時間や審査によりご希望に添えない場合がございます。

| アコム | ||

|

金利 | 年3.0%~18.0% |

| 限度額 | 最大800万円 | |

| 審査時間 | 最短20分* | |

| 融資時間 | 最短20分* | |

*お申込の状況によってはご希望に沿えない場合がございます。

| SMBCモビット | ||

|

金利 | 年3.0%~18.0% |

| 限度額 | 最大800万円 | |

| 審査時間 | 最短即日 | |

| 融資時間 | *最短即日 | |

*最短即日融資は申込の曜日、時間帯によって翌日以降の取扱となる場合があります。

| アイフル | ||

|

金利 | 年3.0%~18.0% |

| 限度額 | 最大800万円* | |

| 審査時間 | webで最短20分* | |

| 融資時間 | webで最短20分* | |

*お申込の状況によってはご希望に沿えない場合がございます。

*貸付条件はリンク先の公式サイトをご確認下さい。

| dスマホローン | ||

|

金利 | 年0.9%~17.9%*1 |

| 限度額 | 1万円~300万円 | |

| 審査時間 | 最短即日*2 | |

| 融資時間 | 最短即日*3 | |

ドコモが貸付するdスマホローンは、ドコモ利用者は最大年率3.0%の金利優遇が受けられるローンになっています(*1)。

ドコモの回線契約に基づく優遇金利年-1.0%、dカード(GOLD)契約に基づく優遇金利-1.5%、d払い残高からのお支払いありに基づく優遇金利が年率-0.5%となっており、全部の優遇金利を受けた場合、基準金利から年-3.0%低い金利(年0.9%~14.9%)で借りることが可能です。

原則自宅へ郵送物なしで借りれるので家族に内緒で利用したい人にもおすすめです。ドコモ回線を利用していなくてもdアカウントをもっていれば申し込みができます。

*2 お申込の曜日、時間帯によって、翌日以降の対応となる場合がございます。

*3 システムメンテナンス時間はご利用いただけません。振込実施のタイミングはご利用の金融機関により異なります。

| レイク | ||

|

金利 | 年4.5%~18.0% |

| 限度額 | 最大500万円 | |

| 審査時間 | 最短15秒で結果表示 | |

| 融資時間 | *webで最短25分融資も可能 | |

*21時(日曜日は18時)までのご契約手続き完了(審査・必要書類の確認含む)で、当日中にお振込みが可能です。一部金融機関および、メンテナンス時間等を除きます。

総量規制の対象になるかどうかが重要

総量規制とは貸金業法で定められたルールのことで、総量規制では「貸金業者からの借入れは年収の三分の一まで」と決められています。

そのため、消費者金融カードローンで増額をしてもらう場合は、増額後の借入額が総量規制に該当するかどうかが重要なポイントとなります。

たとえば、年収が300万円の人の場合は以下のような考え方となります。

| 他社借入額 (消費者金融やクレジットカードの借入分) |

増額後の限度額 (増額希望のカードローン分) |

増額の可否 |

|---|---|---|

| 30万円 | 50万円 | 審査次第で可能 |

| 50万円 | 50万円 | 審査次第で可能だが総量規制ギリギリのため希望額の増額は難しい |

| 80万円 | 50万円 | 不可(借入額合計が年収の三分の一を超えるため) |

上記の表にもある通り、「他社借入額」+「増額後の限度額」の合計が、年収の三分の一以内だったとしても必ずしも増額審査に通るとは限りません。

増額審査では、これまでのローン利用状況や勤務先の条件、勤続年数などを考慮し総合的に判断されます。

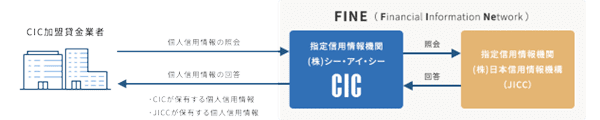

カードローン増額審査では信用情報機関のデータが利用される

カードローンの増額審査を申し込むと、かならず信用情報機関のデータが照会されます。

信用情報機関には、以下のデータが記録されていますので、少しでもネガティブな情報が残っていると増額審査に落ちる可能性が高くなります。

- カードローンやクレジットカードの契約情報

- 各種ローンやクレジットカードの借入れ、返済状況

- 延滞などが原因で保証会社が代位弁済(代わりに返済すること)した事実

- 自己破産や債務整理をした事実

信用情報機関に記録されるネガティブな情報は、最長5年間(銀行系の自己破産などの記録は10年間)残ります。

したがって、過去に延滞したり債務整理をした履歴があったりすると、カードローンの増額は難しいでしょう。

また、信用情報機関に記録されるデータが消えても「社内登録情報」には注意が必要です。

信用情報機関の記録は保存期間が決められていますが、貸金業者の社内に残されるデータの記録期間は会社ごとでことなります。

たとえばアコムで延滞した履歴がある場合は、信用情報機関のデータが消えてもアコムの社内データに延滞記録が残り続ける可能性があり、社内データが消えないかぎり増額審査に落ち続けることも考えられます。

他社ローンで延滞していると増額審査に落ちる

増額を希望しているカードローンで延滞していなくても、他社ローンで延滞していると増額審査は厳しくなります。

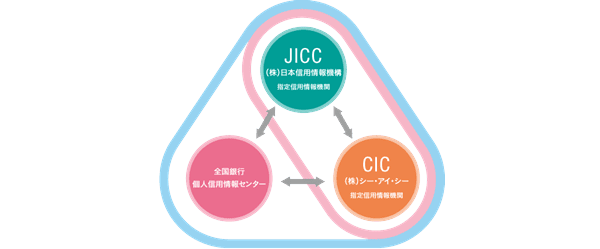

信用情報機関には、消費者金融やクレジットカード会社が加盟する「JICCやCIC」、そして銀行などの金融機関が加盟する「KSC全国銀行個人情報センター」の3つがあります。

人によっては「消費者金融はKSCには加盟していないので、銀行カードローンの延滞は審査に影響しない」と思っているケースがあるかもしれません。

しかし、3つの信用情報機関は「CRIN」と呼ばれる情報連携システムでつながっています。

銀行カードローンで延滞すると、JICCやCICに加盟している消費者金融にも情報が流れる仕組みになっているため、とにかく審査通過は難しいでしょう。

・JICC公式サイト/他信用情報機関との情報交流

https://www.jicc.co.jp/credit_info/information_exchange/

・CIC公式サイト/信用情報の交流

https://www.cic.co.jp/confidence/exchange/

カードローン増額審査に通るコツ

ここからは、カードローンの増額審査に通るコツについて、具体的に解説していきます。

カードローンの増額審査では、「総量規制」と「信用情報」が非常に重要であることは、すでにお伝えして通りです。

ただ総量規制に該当しておらず、かつカードローンで延滞していなかったとしても、増額審査に落ちることもあります。

では、増額審査の通過率を少しでも上げるには、どうすればいいのか詳しく見ていきましょう。

カードローン増額審査で聞かれる質問は準備しておく

カードローンの増額審査に申し込むと、いくつかの質問が来ます。

質問は電話で行われる場合と、WEBサイトで入力する方法の2パターンがあり、消費者金融や銀行などによって手続き方法は異なります。

増額審査時に慌てないように、以下の質問はすぐに答えられるように準備しておきましょう。

- 勤務先に変更はないか?(会社名、住所、連絡先など)

- 自宅の住所や連絡先に変更はないか?

- 他社消費者金融などからどれくらい借りているか?

- 年収は初回申し込み時と変更はないか?

上記の質問で注意すべきなのは、「他社借入額」と「年収」です。

総量規制の関係で他社借入額が増え年収が下がったなど貸金業者からの総借入額が年収の三分の一を超えるリスクがあると、増額審査は通りにくくなります。

また、消費者金融1社あたりの借入れが50万円以上、または他社貸金業者からの借入れと増額希望の消費者金融限度額の合計が100万円を超える場合は収入証明書類の提出が必要です。

上記の条件に該当する可能性が高いなら、審査をスムーズに進めてもらうためにも、収入証明書類は事前に用意したほうがいいでしょう。

限度額増額の電話やメールが来たときに申し込む

消費者金融や銀行は、カードローン利用者の借入れ状況などを定期的に審査します。

利用者の状況を定期的に審査することを「途上審査」と呼びますが、途上審査で増額可能と判断してもらえると、消費者金融などから増額案内が届きます。

増額を希望している場合は、増額の案内が来たときがチャンスです。

もし借入れ限度額のアップを希望している場合は、増額案内時に申し込んでみましょう。

ただし、利用者の増額案内時には信用情報機関の情報は照会されていないケースがあります。

そのため、利用者によっては「増額案内が来たのに、実際に申し込んでみると審査に落ちた」といったこともあるかもしれません。

筆者も、過去にアコムやじぶん銀行のカードローンを利用していて何度も増額の案内電話がかかってきましたが、何度か増額審査に通らなかった経験があります。

増額案内が来ても、審査落ちすることもあります。

ただ「増額案内が来る」ということは、少なくとも消費者金融社内の増額審査基準は満たしている可能性が高いでしょう。

なにも案内がないタイミングで増額申込をするよりは、増額案内がきたときのほうが審査通過の可能性は高いといえます。

一定期間の適度な借入れと返済を心がける

増額審査に通りたいなら、消費者金融や銀行から信用を得ることがもっとも重要です。

「いくら借りてくれるのかもわからない」「堅実に返済してくれる人かどうかわからない」といった段階では、お金を貸す方も増額していいのか判断がつきません。

一般的に、カードローンで増額可能となるのは「初回契約後6ヶ月経過してから」です。

消費者金融や銀行によっては、1年経過しないと増額審査に通らないケースもあります。

お金を貸す側の貸金業者や銀行から信用を得るには、下記の条件を満たしていることが必要です。

- 適度に借入れをして、利息を払ってくれる利用者

- 確実に返済をする信用できる利用者

限度額の増額を希望するなら、最低でも6ヶ月~1年間は適度な借入れと確実な返済を続け、信用できる利用者であることをしっかりアピールしておきましょう。

他社借入れを返済し収入を上げることも重要

増額審査の通過率を上げるには、「他社借入れの返済」と「年収増」は非常に大切なポイントです。

増額を希望している段階で、他社借入れを積極的に返済するのは難しいかもしれません。

ただ、数社からの借入れがある場合は、金利の高いカードローンから優先的に返済していくようにしましょう。

金利手数料は、カードローンの「元金」に対してかかってきます。

金利手数料が高いローンから多めに返済していけば、結果として金利手数料も節約できますので、借入れの元金返済スピードも上がるでしょう。

増額審査時には年収の質問がありますので、「初回申し込み時より年収がアップしている」とアピールできれば、増額審査の通過率もアップできます。

ただし、嘘の年収を申告するのはカードローンの規約違反になりますので、注意が必要です。

消費者金融や銀行によっては、少しでも審査に不審な点があると「収入証明書類の提出」を求められることもあります。

「後日、収入証明書類を提出して嘘がバレた」とならないように、年収は正直に申告するようにしましょう。

最近では、副業を解禁している会社も増えてきました。

副業で年間20万円以上の収入があれば、確定申告をすることで「本業年収+副業年収」の合計年収の証明書を提出することも可能です。

本業以外に年収がある人は、増額審査時には消費者金融や銀行に相談してみてもいいでしょう。

カードローン増額審査の在籍確認について

カードローンの初回契約時には、勤務先に在籍確認の電話がかかってくるケースがほとんどです。そのため「増額審査時にも在籍確認はあるのか」と不安に思う人も多いかもしれません。

結論からいうと、増額審査の際に在籍確認を行うケースは、非常に稀です。

カードローンの在籍確認は、利用者の返済能力を確認する一環でおこなわれるものです。

一定期間カードローンを利用していれば、消費者金融や銀行は「返済能力がある人かどうか」判断がつきます。

そのため、増額審査でよほど不審なことがないかぎり、再度の在籍確認はおこなわれないのが一般的です。

カードローンの増額&増枠の仕組み

カードローンの増額を依頼するときは、最低限「利用限度額が決まる仕組み」や「増額のメリットデメリット」は理解しておきましょう。

仕組みを理解せずに増額に申し込んでも、審査落ちの原因になるだけです。

増額希望なら利用限度額が決まる仕組みを理解しよう

カードローンの限度額は、以下のようなステップを経て決定されます。

ただ、契約者の与信(信用度)を決める基準は、消費者金融や銀行によってことなります。

そのため、同じ年収や年齢の人でも、A社とB社とでは設定される限度額は異なるのが一般的です。

- STEP1申込情報をもとにスコアリング。(スコアリング=信用度に点数をつけること)スコアリングの条件:年齢・勤務先・勤続年数・年収・他社借入れ状況など

- STEP2信用情報機関のデータを照会し、他社ローンやカードの利用状況が確認他社ローンで延滞していると、スコアリングの点数が低くなる

- STEP3消費者金融や審査会社(保証会社)の社内データと照合スコアリングで出た点数に対しどれくらいの限度額が適正か判断される

- STEP4不審な点がないか確認消費者金融の場合は、最終的に電話や自動契約機で担当者と申込者が直接会話する。

ちなみに、STEP2で重要になってくるのが「総量規制のルール」です。

総量規制についてはさきほどお伝えしたとおりで、貸金業者からの借入れが年収に対し三分の一を超える場合、限度額の増枠はできません。

カードローンの増額に関しては、「ローン極度額」や「限度額」「増額や増枠」といった用語が使われます。

参考までに、それぞれの用語の意味も詳しく解説していますので、下記の表をご覧いただければと思います。

| 極度額 | ◆カードローンに設定されている「商品設定上の最大借入可能額」 ※実際にユーザーに適用されるのは下記の限度額であることが多い |

|---|---|

| 限度額 | ◆実際に借りられる限度額 ※ユーザーの利用状況や他社借入額により変動する (例:契約直後は限度額10万円でも、堅実に利用していれば1年後に50万円に上がるケースもある) |

| 増額・増枠 | ◆限度額を上げてもらうこと。増額と増枠は同じ意味 |

なお、契約金額が一度に振り込まれるフリーローンなどは「証書型ローン」と呼ばれ、カードローンのように限度額の範囲内で借りたり返したりするローンは「極度型ローン」と呼ばれます。

ちなみに、極度型ローンはローン会社が極度額の範囲内で自由に限度額を調整でき、限度額を変更するたびに契約書を締結しなおす必要はありません。

消費者金融によっては、「極度額」と「限度額」とを同じ意味で表現しているところもあります。

カードローン増額のメリットデメリット

カードローンの利用限度額を増額してもらうと、借入可能額が増え余裕のある使い方ができるメリットがあります。

また増額後は金利を下げてもらえる場合も多く、返済負担の軽減にもつながります。

一方で、増額の申請をすることで逆に限度額が下がってしまうリスクもあり、増額にはデメリットがある点にも注意が必要です。

メリット:金利が下がる場合がある

カードローンの増額に伴い、利用限度額が一定額以上になると、上限金利が変更になる場合があります。

以下は日本貸金業協会公式サイトに記載されている、利息制限法で決められている上限金利の表です。

たとえば、消費者金融で適用されることの多い「利用限度額50万円」の場合は、上限金利18%が適用されます。

さらに限度額があがり、100万円以上の限度額が設定されると、金利は3%下がり上限金利は15%となります。

| 借入額 | 利息制限法による上限金利 |

|---|---|

| 10万円未満 | 20% |

| 100万円未満 | 18% |

| 100万円以上 | 15% |

上記の通り、本来は借入額によって上限金利が変わるのですが、実際は借入額ではなく「設定された限度額」で上限金利が決まるのが一般的です。

たとえば消費者金融で100万円の限度額が設定された場合、実際の借入れが10万円だったとしても、上限金利は15%のままとなります。

アコムの例を見ると、実際の借入れ額ではなく契約極度額(アコムの場合は限度額)によって利率が変わることがわかります。

| 契約極度額 | 1万円~99万円 | 100万円~300万円 | 301万円~500万円 | 501万円~800万円 |

|---|---|---|---|---|

| 貸付利率(実質年率) | 7.7%~18.0% | 7.7%~15.0% | 4.7%~7.7% | 3.0%~4.7% |

メリット:他社申し込みより審査が簡単

カードローンの増額審査には、「新規申し込みよりも簡単で早い」といったメリットがあります。

より多くのお金を借りたい場合、新規で他社に申し込むよりは、利用中のローンで増額してもらうほうが手続きはスムーズです。

申し込み時に聞かれる内容も、以下の通り増額申し込み時のほうが簡略化されています。

| 新規申込 | 増額申込 | |

| 申込方法 | WEB、アプリ、自動契約機、電話 | WEB、アプリ、自動契約機、電話 |

| 本人確認や申告内容 | ・本人確認書類…提出必須 ・申告内容…勤務先、年収、他社借入額、扶養家族、持ち家の状況など質問が多岐にわたる ※1社あたり50万円以上、または他社貸金業者からの借入と合計して100万円を超える場合は収入証明書類の提出必須 |

・本人確認書類…住所氏名に変更なければ再提出不要 ・申告内容…勤務先、年収、他社借入額の再確認あり ※1社あたり50万円以上、または他社貸金業者からの借入と合計して100万円を超える場合は収入証明書類の提出必須 |

| 審査時間 | 30分~60分 | 30分~60分(50万円以内なら60秒審査回答の消費者金融もある) |

デメリット:増額審査で限度額ダウンの可能性がある

一方、カードローンの増額にはデメリットもあります。

増額のデメリットでもっとも気をつけたいのが、「増額希望を出すことで逆に限度額が下がる」点です。

増額手続きによって限度額が下がるのは、総量規制の影響を受けるためです。

さきほどのとおり、消費者金融の場合はカードローン利用中でも契約者の情報を定期的に審査しています。(途上審査といいます)

ただ、途上審査では「自社ローンの借入れや返済状況の確認」が主にチェックされるだけで、他社ローンの返済状況や年収はチェックされていないのが一般的です。

そのため、消費者金融側が知らないうちに他社借入れが増えていたりすると、増額審査のタイミングで総量規制に該当していることがバレてしまい、限度額が下げられる場合があるのです。

他社借入れ以外にも、年収ダウンにも注意が必要です。

年収が下がり、現時点での借入額が「年収の三分の一までの借入れ」に該当してしまったら、総量規制の範囲におさまるように限度額は下げられます。

ちなみに、利用限度額が下がっても新規借入ができないだけで、これまで通り分割返済は可能です。

一括返済する必要はありませんので、その点は覚えておきましょう。

Q2-2. 貸金業者からの借入残高が年収の3分の1を超えている場合、超えている額をすぐに返済しなければならないのですか?

A2-2. 年収の3分の1を超える借入れがある場合でも、貸金業者から新規の借入れができなくなるだけで、直ちに年収の3分の1までの返済が求められるわけではありません。契約どおりに返済を続けてください。

引用元:金融庁公式サイト/総量規制に関する質問

デメリット:収入証明書類の提出を求められる

増額申込のタイミングで、収入証明書類の提出が必要になることもあります。

この点をデメリットととらえるかどうかは人それぞれですが、手続きに手間がかかるのは否めないでしょう。

ちなみに、増額申込で収入証明書類の提出を求められるのは、以下のケースです。

| 銀行カードローン | ・銀行が増額可否を審査するうえで必要と判断した場合 ・増額後の限度額が年収の1/3~1/2に該当した場合(各銀行の基準による) |

|---|---|

| 消費者金融カードローン | ・1社あたりの借入額が50万円を超える場合 ・利用中の消費者金融カードローン借入額+他社貸金業者からの借入額合計が100万円を超える場合 |

収入証明書類の提出を求められた場合は、以下の書類が必要となります。

必要な収入証明書

- 源泉徴収票の控え

- 直近の給与明細や賞与明細

- 確定申告書の控え

- 課税証明書や収入証明書類(役所発行のもの)

なお、総量規制の影響を受けない銀行カードローンでも、銀行の自主規制により収入証明書類の提出基準が厳しくなっているのが現状です。

2017年の全国銀行協会の申し合わせにより、銀行カードローンでも過剰融資は控えるようになっています。

過去の銀行カードローンの広告では「収入証明書不要」を全面に打ち出していた銀行がほとんどでしたが、申し合わせ以降は収入証明書類の提出基準を見直す銀行が増えています。

・日本貸金業協会公式サイト/「収入を証明する書類」の提出が必要な場合があります

https://www.j-fsa.or.jp/association/money_lending/law/proof.php

・銀行カードローンに関する全銀協の取組みについて/一般社団法人全国銀行協会

https://www.zenginkyo.or.jp/fileadmin/res/news/news290612.pdf

カードローンが限度額いっぱいでも借りる方法

上記のポイントをおさえて増額審査に申し込んでも、残念ながら「限度額いっぱい」で増額審査に通らないこともあり得ます。

増額審査に通らない場合は、以下3つの方法をためしてみましょう。

- 総量規制に該当しない銀行カードローンに申し込む

- 消費者金融のおまとめローンを利用する

- 比較的審査の柔軟な、中小消費者金融に申し込む

総量規制オーバーなら銀行カードローンに申し込む

消費者金融を利用中で、総量規制オーバーが原因で増額審査に落ちたのなら、銀行カードローンに申し込む方法があります。

銀行カードローンは総量規制の対象外ですので、返済能力さえ問題なければ新規の借入れは可能です。

ただ、前述の通り銀行融資でも「借入れは年収の三分の一まで」としている銀行もありますので、絶対に借りられる保証はありません。

さらに、銀行カードローンは銀行と保証会社の二重審査があり、消費者金融より厳格な審査がおこなわれる点にも注意が必要です。

一方、審査さえ通過できれば、銀行カードローンは消費者金融より3~5%程度低い金利で借りられる点が特徴です。

消費者金融のおまとめローンに申し込む

銀行カードローンが無理なら、消費者金融のおまとめローンを利用やカードローン借り換えする方法もあります。

消費者金融のおまとめローンは、総量規制の例外貸付けとなるため、返済能力さえ問題なければ年収の三分の一以上の借入れも可能です。

ただし、消費者金融のおまとめローンで借りた金額は「年収の三分の一以内の借入額」にはカウントされます。

したがって、「おまとめローンの借入額」+「消費者金融の借入額」の合計が年収の三分の一を超えている場合、消費者金融カードローンでの新規融資は受けられません。

・プロミスおまとめローン

https://cyber.promise.co.jp/Pcmain/APD67Control/APD67008

・アコムおまとめローン

https://www.acom.co.jp/lineup/borrow/

・アイフルおまとめローン

https://www.aiful.co.jp/borrow/products/combine/

中小消費者金融なら少額融資してもらえる場合も

大手消費者金融カードローンでの増額が無理でも、中小消費者金融なら借りられる場合があります。

ただ中小消費者金融でも、他社で延滞をしていたり総量規制に該当する場合は、審査通過は難しいでしょう。

中小消費者金融の場合、多額の融資が難しくでも10万円以内の少額なら柔軟に融資をしてくれるケースがあります。

たとえば、以下でご紹介する「フクホー」なら、金利20%で10万円の融資が可能な場合もあります。

「あと5万円だけ借りたい」といった少額融資を希望する場合には、一度相談してみる価値はありそうです。

カードローンの増額で審査落ちしたときの対策

増額審査に落ちてしまった場合は、おまとめローンや中小消費者金融カードローンに申し込む以外にも、いくつか対処できる方法はあります。

特に大手消費者金融カードローンでの増額審査に落ちた場合、総量規制に該当していないなら、他社の大手消費者金融カードローンで審査通過できる場合もあります。

総量規制範囲内なら他社消費者金融カードローンに申し込む

大手消費者金融カードローンでの増額が無理だったとしても、別の大手消費者金融カードローンに申し込めば融資してもらえる場合があります。

さすがに、総量規制を超えての新規融資は無理ですが、総量規制の範囲内なら他社カードローンで新たな借入ができるかもしれません。

なぜなら、融資できるかどうかの審査基準は、消費者金融各社で異なるからです。

カードローンの審査時には、各社とも収入や勤続年数・他社借入れ状況などを考慮し融資可否を判断するわけですが、それぞれの判断基準は大手消費者金融各社ごとに異なります。

たとえば、同じ年収・同じ他社借入額だったとしても、A社は「勤続年数1年以上でなければ融資しない」のに対し、B社であれば「6ヶ月以上なら融資OK」としているケースもあります。

短期間で数多くのカードローンに申し込むのはオススメできませんが、同じ大手でもお試しで他社に申し込むと、審査通過できるかもしれません。

信用情報機関の情報を確認してから再度申し込む

信用情報機関にネガティブな情報があるかぎり、どのカードローンで増額申込をしても審査通過は難しいでしょう。

増額申し込みをして審査に落ちた場合は、他社に申し込む前に、自分で信用情報機関のデータを確認してみることをオススメします。

信用情報機関には、本人開示サービスがあり、1,000円の手数料を支払えば本人情報が確認可能です。

情報開示の結果、過去の滞納履歴が残っているなど審査落ちの理由がわかったら、情報が消えるまで再申込は待ったほうがいいでしょう。(CICやJICCに残る滞納情報は5年で消えます)

・CIC本人開示の方法

https://www.cic.co.jp/mydata/online/index.html

無審査で貸してくれるヤミ金は危険

カードローンの増額審査に落ちたくないからといって、「審査不要」「身分確認のみで融資します」といった広告を出している業者を利用するのは危険です。

貸金業法では、融資の際に厳格な審査を義務付けています。

したがって、審査不要で融資をするような業者は、貸金業登録をしていない「ヤミ金」や「ソフト闇金」と思ったほうがいいでしょう。

ヤミ金業者は、たしかに簡単な身分確認のみで融資をしてくれるかもしれません。

しかし、一度ヤミ金を利用すると法外な金利手数料を取られるだけではなく、滞納時には実家や職場に嫌がらせを受けるなど、取返しのつかないことになる可能性もあります。

ヤミ金被害については、以下の公式サイトに有益な情報がありますので、ぜひ参考にしてください。

・日本貸金業協会公式サイト/ヤミ金被害の実例

https://www.j-fsa.or.jp/personal/bad_contractor/

・金融庁公式サイト/ヤミ金融対策法のポイント/ヤミ金融の被害に遭わないために

https://www.fsa.go.jp/ordinary/chuui/yami_leaf.pdf

カードローンブランド別で増額手続き方法を解説

最後に、いくつかの代表的なカードローンで増額申込をする流れについても、詳しく解説しておきます。

ちなみに、代表的な大手消費者金融での増額手続きは、自動契約機やWEBですべての手続きが完了します。

契約情報の確認についても、「WEBでの書類確認」に指定しておけば自宅に郵便物が届くこともありません。

ただし、いきなり自動契約機に行って増額手続きをしようとすると画面上に手続き用のボタンが出てこないケースがあります。

増額を希望する場合は、前もって電話をしたうえで申し込みをし、最終の手続きを自動契約機やWEBでしたほうがスムーズに完了します

アコムはWEBや自動契約機で増額申込可能

アコムで増額を希望する場合は、必ず下記のアコム総合カードローンデスクへ電話をし、増額申込をしましょう。

受付時間:9:00~18:00

電話以外でも、WEBや自動契約機から増額の申し込みも可能ですが、利用限度額について相談しながら手続きするには電話が便利です。

電話で増額できるかどうか回答をもらったら、以下の方法で増額手続きを完了させましょう。

| 申し込み方法 | 受付時間 |

|---|---|

| 会員ページ(インターネット | 24時間可能 |

| アコムのATM | 24時間 |

| 自動契約機 | 9:00~21:00(年中無休※年末年始は除く) |

| 店頭窓口 | 9:30~18:00(土日祝は休業) |

※WEBやATMからの増額申込みでも、21:50~8:00の申し込み分は9時以降の審査回答

※自動契約機での手続きには運転免許証などの本人確認書類が必要

アイフルの限度額審査は原則即日回答

アイフルも、電話やWEBで増額手続きが可能です。

下記にそれぞれの手続き方法についてまとめていますので、参考にしてください。

電話で相談する必要がないなら、夜間でも手続き可能なWEB申込みでいいかもしれません。

| WEB | 電話 | |

| STEP1 | 増額申込フォームから手続き開始 | 増額専用ダイヤルに電話で申し込む 0120-008-113 平日9:00~18:00 |

| STEP2 | 増額審査開始 (審査の結果次第で、収入証明書類の提出を求められる場合がある) |

増額審査開始 (審査の結果次第で、収入証明書類の提出を求められる場合がある) |

| STEP3 | メール、SMS、電話のいずれかにて審査結果の連絡が来る。 その後、ATMや振込キャッシングで借入れが可能 |

電話にて審査結果が伝えられ、ATMや振込キャッシングで借入れが可能 |

SMBCモビットなら電話と郵送物なしで増額手続き完了

SMBCモビット利用中の人なら、電話や郵送物なしで増額手続きが完了します。

SMBCモビットの公式スマホアプリから「Myモビ」にはいり、「増額審査申込」のボタンを押して手続きすれば、増額申込は完了です。

増額審査の結果はMyモビを見ればわかるようになっており、原則審査結果に関する電話はありません。

自宅や職場にいて、カードローンに関する電話をとりたくない人には、おすすめの方法です。

プロミスなら即日限度額アップも可能

プロミスの増額相談をしたい場合は、以下のプロミスコールへ電話をしてみましょう。

プロミスの場合、50万円以下の増額なら最短20分で審査回答してくれる点がメリットといえます。(WEB申込みの場合)

利用限度額が50万円を超える場合でも最短20分で審査回答が来ますので、急ぎの融資を希望する場合には非常に頼りになります。

ただ、前述の通りプロミスの借入れ限度額が50万円を超える場合や、他社貸金業者の借入れ額とプロミスの限度額合計が100万円を超える場合は、収入証明書類が必要です。

該当する可能性があるなら、増額申込の前に用意しておくことをオススメします。

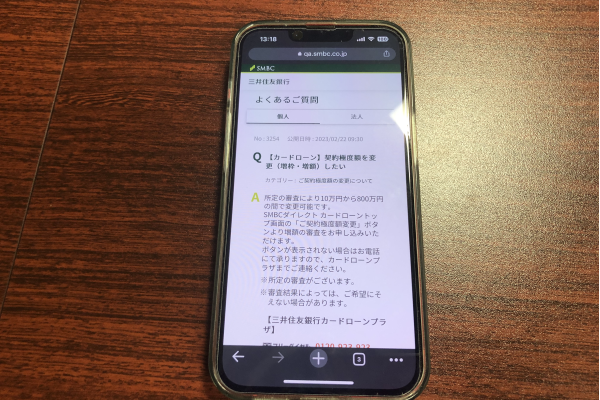

三井住友銀行カードローン増額のポイント

三井住友銀行カードローン利用中で増額を希望する場合も、事前に電話で相談したほうがいいでしょう。

受付時間…9:00~21:00(12月31日~1月3日を除く)

ちなみに、三井住友銀行カードローンのような銀行カードローンの場合は、総量規制の影響を受けないため法律上の「収入証明書類の提出義務」はありません。

ただし、三井住友銀行カードローンの場合は、カードローンの利用限度額が50万円を超えるケースに限っては収入証明書類の提出が必要となります。

具体的には源泉徴収票か税額通知表のコピーが必要となりますので、該当する場合は事前に用意しておきましょう。

カードローン増額審査に通るコツは?限度額いっぱいの人に増枠を解説まとめ

今回お伝えしたとおり、カードローンで増額を希望する場合は、一定の審査基準をパスする必要があります。

増額審査には、「総量規制を超えないか?」「信用情報機関にネガティブな情報は残っていないか?」など大切なポイントがあることもご理解いただけたかと思います。

筆者も、過去にアコムやじぶん銀行カードローンを利用していましたが、カードローンの増額をしてもらうことで、金利はかなり下がりました。

一例を上げると、じぶん銀行カードローンでは、初回契約時の金利は10%でしたが増額後は4%の金利ダウンに成功しています。

カードローンで余裕ある使い方をしたいなら、自分の返済能力をよく確認したうえで増額申込にチャレンジしてみましょう。

※FIS-Money Knowledge-では、アフィリエイトプログラムを利用し、アコム社、SMBCコンシューマーファイナンス社、アイフル社から委託を受け広告収益を得て運営しております。

※本記事で掲載する内容は一般的な情報提供を目的としており、ローン商品提供事業者との契約締結における代理や媒介、斡旋をするものではありません。

※本記事に掲載されているカードローン等のローン商品に関するご質問、お問い合わせにはお答えすることができません。各金融機関へ直接お問い合わせ頂きますようお願いいたします。

※本記事は可能な限り正確な情報を掲載しておりますが、その内容の正確性や安全性を保証するものではありません。

※金融商品のお申し込みはご自身で各金融機関のホームページをご確認し、判断頂けますようお願いします。

※当社本メディアへのご意見やご指摘に関してはお問い合わせよりご連絡いただけますようお願い致します。